PREGUNTES FREQÜENTS

UN MUNT DE RESPOSTES RÀPIDES A DUBTES CONCRETS

LEGALITAT I JURÍDIC

Definicions

És una agrupació de tres o més persones físiques i/o jurídiques, que s’uneixen per a realitzar una activitat col·lectiva d’interès particular o general (amb caràcter temporal o indefinit), organitzades democràticament i sense ànim de lucre.

No és exigible cap dotació inicial per constituir una associació.

Si voleu crear una associació, us recomanem consultar el següent recurs:

Una federació és un conjunt d’associacions que s’uneixen amb l’objectiu d’assolir finalitats comunes. Així mateix, un conjunt de federacions pot formar una confederació. Cal tenir en compte que les federacions i confederacions estan subjectes al règim general de les associacions.

Per constituir una federació, cal realitzar el següent tràmit: Sol·licitud d’inscripció de constitució d’una federació. En aquest mateix es detalla la documentació que cal aportar per a realitzar la inscripció.

És una societat constituïda per persones que s’associen, en règim de lliure adhesió i baixa voluntària, per la realització d’activitats empresarials, encaminades a satisfer les seves necessitats i aspiracions econòmiques i socials, amb estructura i funcionament democràtic.

Hi ha diverses classes de cooperatives que podeu consultar en aquest enllaç.

Si voleu crear una cooperativa, podeu contactar amb Coòpolis, la Federació de cooperatives de treball de Catalunya o Barcelona Activa.

Les fundacions són entitats sense ànim de lucre que es constitueixen quan una o més persones decideixen dedicar de manera permanent béns o drets de contingut econòmic per a la realització de finalitats d’interès general. A més, destinen els rendiments o recursos obtinguts per altres mitjans a l’acompliment d’aquestes finalitats. Tant les persones físiques com les persones jurídiques, ja siguin públiques o privades, tenen la capacitat de constituir fundacions.

En el cas de les fundacions l’òrgan de govern i representació és el patronat. Les persones que en formen part no poden ser retribuïts en cap cas per raó del seu càrrec de patró

La dotació inicial per a constituir una fundació no pot ser inferior a 30.000€ en fundacions de durada indefinida i de 15.000€ en fundacions temporals.

Podeu consultar aquest pas a pas per a la constitució d’una Fundació i en cas de voler més informació al respecte podeu contactar amb la Coordinadora Catalana de Fundacions.

“Sense ànim de lucre” significa que es pot tenir activitat econòmica i beneficis però aquests es reinverteixen en la finalitat social de l’entitat i mai en les seves persones associades.

Ho són aquestes formes jurídiques: associació, federació, confederació, fundació i cooperativa sense ànim de lucre.

Una possible forma de classificar les entitats és segons si les integren persones o altres organitzacions. En base a aquest aspecte podem diferenciar entitats de primer, segon i tercer nivell. A continuació, es defineix cada una d’aquestes.

Associacions de base o de primer nivell

Es consideren entitats de primer nivell les que estan formades per persones i l’activitat de les quals està principalment orientada a l’acció. Serien les associacions i clubs esportius.

Entitats de segon nivell

Són les que estan formades per entitats de primer nivell (associacions) i la seva tasca acostuma a estar orientada a donar suport a les organitzacions membres a través de la representació, interlocució i incidència política.

Serien les federacions, coordinadores o plataformes.

Entitats de tercer nivell

Les entitats de tercer nivell són les quals agrupen les entitats de segon nivell, principalment amb la idea de donar-los suport. Seria les confederacions.

Constitució i funcionament

Per tal de constituir una associació al Registre d’associacions del Departament Justícia i Qualitat Democràtica de la Generalitat de Catalunya cal tenir preparats els següents documents:

- L’acta fundacional (datada i signada per totes les persones sòcies fundadores).

- Els estatuts (datats i signats per tots les persones sòcies fundadores o, com a mínim, per presidència i secretaria).

- En el cas que les persones fundadores siguin persones jurídiques, cal adjuntar també l’acord de l’òrgan competent en què es manifesta la seva voluntat de formar part de l’entitat amb la designació de la persona física que representarà la persona jurídica.

El tràmit té una taxa de 62,55 € .

Podeu ampliar aquesta informació en aquest recurs de constitució d’associacions.

Si l’entitat és d’àmbit estatal, caldrà registrar-la al Registro Nacional de Asociaciones.

Sí, ja que el dret fonamental d’associació el tenen totes les persones.

A l’hora de constituir l’associació, cal adjuntar a l’acta fundacional, un document acreditatiu de la identitat de les persones sòcies fundadores. Són vàlids tant un passaport, un DNI o un NIE.

Ara bé, el càrrec de presidència, que generalment és el representant legal de l’associació, haurà de posseir un DNI o un NIE per a poder obtenir el certificat digital de representant de persona jurídica.

El Registre d’associacions és públic. Si necessitem l’acreditació d’una dada registral d’una associació que hi estigui inscrita, hem de sol·licitar-ne la certificació registral.

Els motius més comuns pels quals demanarem un certificat de dades registrals són per obtenir:

- El certificat d’inscripció de l’entitat.

- L’òrgan de govern, és a dir, quines persones hi ha a la junta directiva. Ho necessitarem per obtenir el certificat digital de l’entitat.

- Una còpia dels estatuts i l’acta fundacional de l’associació.

- Notes simples i finalitats de l’entitat.

Podeu fer la sol·licitud de manera presencial o telemàtica.

El tràmit té una taxa associada de 11,50.- € que es pot pagar a qualsevol caixer automàtic de CaixaBank amb una targeta de crèdit o dèbit de qualsevol entitat o, si se’n disposa, amb una llibreta o un compte corrent de CaixaBank. El pagament també es pot fer per internet, mitjançant l’opció de pagaments en línia del web de CaixaBank.

La decisió de la modificació del domicili social de l’entitat es prendrà des de l’òrgan directiu (junta directiva o assemblea) que determini els nostres estatuts.

Un cop acordat el canvi, caldrà comunicar-lo al Registre d’associacions, així com a la resta d’organismes públics que puguin tenir les nostres dades (FGEC, Agència Tributària, etc.).

Registre d’Associacions

Per fer el tràmit telemàtic davant el Registre d’associacions del Departament de Justícia i Qualitat Democràtica de la Generalitat de Catalunya hem seguir els següents passos:

- Entrar al tràmit “Canvi de domicili social d’una associació“

- Completar el certificat de l’acord de canvi de domicili social signat pel càrrec de Secretaria amb el vistiplau del càrrec de Presidència.

- Iniciar el tràmit i completar el formulari online amb totes les dades i adjuntant el certificat anterior.

- Un cop enviat a tramitar, rebrem el justificant de recepció.

Aquest tràmit no té cap taxa associada.

Agència Tributària

En aquest cas s’ha de notificar a través del tràmit “Models 036 i 037. Consulta i modificació del domicili fiscal i del domicili de notificacions (Les meves dades censals)”. Per tal de poder fer la modificació cal identificar-se amb el certificat digital de representant de persona jurídica. En cas de dubtes sobre com realitzar el tràmit, podeu consultar aquesta pàgina.

Fitxer General d’Entitats Ciutadanes

A través del següent tràmit, podeu comunicar el canvi de dades que figuren en el Fitxer General d’Entitats Ciutadanes.

En una associació hi ha d’haver com a mínim els següents òrgans:

- L’assemblea general: és l’òrgan de govern i sobirà que està format per totes les persones associades. Es reuneix com a mínim un cop a l’any durant els sis mesos posteriors a la data de tancament de l’exercici i l’ha de convocar la junta directiva. Els punts a tractar han de constar a l’ordre del dia enviat prèviament a les associades de l’entitat. Consulteu les seves funcions i aspectes legals en aquest article de la Llei 4/2008.

- La junta directiva: és l’òrgan de representació i s’encarrega d’administrar el dia a dia i representar els interessos de l’associació. Els membres de la junta són membres de l’entitat que exerceixen el seu càrrec de forma gratuïta i són els màxims responsables de l’associació. Cal tenir en compte que la responsabilitat té un caràcter solidari, recau en tots els

membres de l’òrgan de govern. Podeu ampliar aquesta informació en l’extracte de la Llei 4/2008 sobre la junta directiva.

També, cada entitat pot establir altres òrgans que l’ajudin a aconseguir les seves finalitats i el seu bon funcionament.

Per ampliar la informació sobre què és la junta directiva i les seves responsabilitats, us recomanem consultar la Guia d’assessorament 2 – Què cal saber per formar part de la junta directiva?.

Les entitats sense ànim de lucre, com les associacions i federacions, poden decidir obrir una delegació en un altre territori per ampliar la seva activitat a aquell indret.

Una delegació és una extensió territorial de l’entitat principal que opera en una zona específica, però que continua formant part de la mateixa organització i en depèn tant legalment com administrativament.

Delegació associacions o federacions inscrites en el Registre d’Associacions:

Aquest seria el cas de per exemple, una associació amb seu en una població de Catalunya i inscrita al Registre d’Associacions (com ara una entitat amb seu a Barcelona) que decideix obrir una delegació en un altre municipi de Catalunya ja que té previst ampliar-hi la seva activitat de manera regular.

En aquest cas cal adjuntar al tràmit la sol·licitud el Certificat de l’acord de l’obertura/modificació/tancament d’una delegació d’una associació o federació

Delegació d’associacions estrangeres:

En el cas d’associacions estrangeres que vulguin establir una delegació a Catalunya, d’acord amb el que estableix l’article 311-9 en l’apartat 5, del Codi civil de Catalunya, caldrà aportar la documentació següent en castellà o català:

- Certificat fet i signat per les persones que tinguin la representació de l’associació estrangera en què es faci constar l’acord de l’obertura de la delegació amb determinació de l’òrgan que ha pres la decisió, la data de l’acord, la identificació de la persona representant a Catalunya (nom i cognoms, nacionalitat, domicili i núm. d’identificació) i amb indicació del carrer, núm., municipi, província i codi postal del domicili de la delegació.

- Documentació justificativa que l’associació estrangera es troba vàlidament constituïda d’acord amb la seva llei personal, i consistent en el certificat acreditatiu de la vigència de la inscripció, aprovació, legalització o reconeixement, i de la composició i la vigència dels òrgans de govern de l’associació i el seu domicili social, expedit per l’autoritat competent del país d’origen.

- Estatuts pels quals es regeix l’associació.

Cal tenir en compte que aquesta documentació ha de presentar-se legalitzada de conformitat amb la normativa sobre la legalització de documents públics estrangers.

La dissolució d’una associació pot donar-se per diversos motius.

Els principals són per l’acord de l’assemblea general, la fi del termini que estableix els nostres estatuts que ha de perdurar l’entitat (llevat que s’hagi acordat per assemblea la pròrroga), compliment o impossibilitat de compliment de les finalitats de l’associació, si es redueixen a menys de tres les persones sòcies, per il·licitud civil o penal de les finalitats o les activitats de l’associació, per l’obertura de la fase de liquidació en el concurs de creditors, entre d’altres.

PASSOS A SEGUIR PER LA DISSOLUCIÓ

PAS 1: Celebrar una Assemblea General Extraordinària (AGE) en la qual s’acordi la dissolució de l’entitat. A l’hora de convocar l’assemblea, cal que tingui caràcter extraordinari i que hi consti un únic punt a l’ordre del dia relatiu a la dissolució.

IMPORTANT! Cal tenir en compte que els aspectes vinculats a la dissolució queden regulats en l’últim capítol dels vostres estatuts.

Un cop acordada la dissolució:

- Es constituieix l’òrgan de liquidació i s’obre el període de liquidació, fins a la fi de la qual l’associació conserva la seva personalitat jurídica. L’entitat es pot liquidar per mitjà de la realització de béns o bé per la cessió global d’actius i passius. La liquidació s’ha de portar a terme en el termini fixat per la llei o per l’acord de dissolució, tenint una durada màxima serà de tres anys (excepte causa justificada de força major).

- La normativa catalana estableix que el romanent net que resulti de la liquidació (és a dir, els béns sobrants) s’ha d’adjudicar a les entitats públiques o privades sense ànim de lucre o destinar a les finalitats que estableixen els estatuts. En cap cas no es podrà repartir entre les persones sòcies o donar a altres persones físiques determinades, ni a entitats amb ànim de lucre.

PAS 2: Comunicar al Registre d’Associacions la dissolució de l’Associació. Cal fer el tràmit “Inscripció de la dissolució” de forma telemàtica i seguint els següents passos:

- Completar el certificat de l’acord de dissolució signat pel càrrec de Secretaria amb el vistiplau del càrrec de Presidència.

- Completar el següent formulari, amb totes les dades de l’entitat i i del representant legal i adjuntant el certificat de l’acord de dissolució. Tingueu en compte que cal disposar de certificat digital per poder completar i signar aquest formulari.

- Un cop signat i enviat, es genera el justificant de recepció i cal esperar resposta. Cal tenir en compte que el termini màxim de resposta és de 3 mesos. En cas que alguna dada no sigui correcta, ens sol·licitaran esmena del document en aquest periode.

Si es compleixen els requisits legals, rebreu el document d’Ofici de notificació de la resolució de dissolució i la resolució de dissolució de l’associació, signada per la persona titular de la Direcció General de Dret i d’Entitats Jurídiques.

Aquest tràmit no té cap taxa associada.

PAS 3: Donar de baixa el NIF de l’associació. Un cop ja heu rebut la resolució favorable per part del Registre, cal donar de baixa el NIF de l’Agència Tributària a través de la presentació del Model 036. En aquest model cal:

- Indicar les dades identificatives de l’entitat (NIF i nom entitat)

- Apartat 1C:

- Casella 150: Marcar la casella “Baja en el censo de empresarios, profesionales y retenedores”

- Casella 151: seleccionar com a causa “Dissolució i liquidació”

- Casella 152: indicar la data efectiva de la baixa.

- Pàgina 9: Completar indicant quina/es són les entitats beneficiàries de la liquidació del patrimoni i el percentatge del repartiment (si escau).

La presentació del model 036 es pot fer telemàticament utilitzant certificat digital de l’associació a través del tràmit Model 036. Emplenament i presentació telemàtica.

En cas de no disposar de certificat digital de l’associació, hi ha l’opció de sol·licitar suport a un col·laborador extern habilitat per fer el tràmit. Per exemple, sol·licitant aquest servei a una gestoria.

Tingueu en compte que haureu d’aportar el document de resolució que us ha fet arribar el Registre d’associacions conforme s’ha inscrit la dissolució.

PAS 4: Comunicar la dissolució a la resta de Registres i organismes on consti inscrita l’entitat. Per exemple al Fitxer General d’Entitats Ciutadanes de l’Ajuntament de Barcelona.

Altres aspectes:

Un cop fets els passos anteriors, caldrà també tramitar el tancament del compte bancari de l’associació. És important assegurar-se prèviament al tancament que no hi ha cap pagament o cobrament pendent i que s’han cedit els béns sobrants.

Més informació

![]() Dissolució d’una associació – CRAJ

Dissolució d’una associació – CRAJ

![]() La dissolució d’una associació – Xarxanet

La dissolució d’una associació – Xarxanet

![]() Guia per a la dissolució d’una associació – Fundació Horta Sud

Guia per a la dissolució d’una associació – Fundació Horta Sud

Assemblea General i Junta Directiva

Les assemblees generals ordinàries cal que se celebrin com a mínim un cop a l’any, dins dels 6 mesos posteriors al tancament de l’exercici econòmic de l’associació. Cal revisar els estatuts de l’entitat per si ho regulen diferent.

També es poden celebrar assemblees generals extraordinàries. Aquestes es poden convocar en els casos següents:

- Si la junta directiva ho considera convenient.

- Si ho sol·licita un 10% dels associats o, si així ho estableixen els estatuts, un percentatge diferent d’aquest. En aquest cas, s’hauria de convocar en el termini de trenta dies a comptar de la data de la sol·licitud, si els estatuts no fixen un termini més breu.

En cas de celebrar-se una votació, és important tenir en compte que el dret de vot pot exercir-se per delegació, ja sigui per correu o per mitjans telemàtics, sempre que els estatuts de l’entitat ho contemplin. Així ho recull la Llei 4/2008 en aquest article.

Si es preveu la delegació de vot, aquesta opció i el seu procediment han d’estar regulats explícitament en els estatuts. A més, és recomanable establir límits pel que fa a la representació, com ara que una persona associada no pugui acumular més d’un nombre determinat o d’un percentatge específic de vots delegats.

Per exemple, aquesta regulació es podria incloure en els estatuts de la següent manera, a l’article 13:

“Cada persona associada tindrà dret a un vot, que podrà ser delegat per escrit, adreçat a la Presidència, a un altre soci o sòcia, per a cada reunió i tema concret. S’acceptarà un màxim de tres delegacions de vot per soci o sòcia.”

És important tenir present que, si els estatuts vigents no contemplen la delegació de vot, no es podrà exercir el vot per delegació.

Si es vol incorporar aquesta possibilitat, serà necessari dur a terme una modificació dels estatuts, seguint aquest procediment.

Arribada la durada màxima dels càrrecs de la junta directiva que estableix els nostres estatuts (conforme la normativa catalana, 5 anys és el màxim), caldrà gestionar la renovació dels mandats, tant si surten escollides les mateixes persones (si els nostres estatuts permeten la reelecció) com si noves persones ocupen el càrrec.

Per tramitar la renovació, cal seguir el procediment establert en els nostres estatuts i sempre celebrant una assemblea general. Un cop celebrada aquesta, a través d’aquest enllaç, farem la inscripció telemàtica de la nova composició de la Junta Directiva al Registre d’associacions del Departament de Justícia i Qualitat Democràtica de la Generalitat de Catalunya. Tingueu en compte que aquest tràmit es pot fer únicament en línia.

Cal seguir els següents passos:

- Completar el certificat de renovació dels membres de la junta directiva signat per la presidència i secretaria entrant i també les sortints. És important tenir en compte que cal indicar els noms i cognoms sota la signatura de cada un.

- Iniciar el tràmit, identificant-se digitalment amb el certificat digital o bé el DNIe i completar el formulari. En aquest formulari caldrà adjuntar el certificat citat anteriorment.

- Rebrem el justificant de recepció.

Actualment es tracta d’un tràmit gratuït.

I quan tardarem en rebre resposta? En un termini màxim de tres mesos, si es compleixen els requisits legals, rebreu l’ofici de notificació de la inscripció de la composició de la junta de govern. En canvi, si no es compleixen els requisits legals, rebreu l’ofici de notificació de les correccions que cal fer per poder inscriure la composició de la junta de govern. Si en aquests mesos no es rep una resposta, s’entén que la sol·licitud ha estat estimada per silenci administratiu.

Tingueu en compte que la resposta es rep a través d’un missatge per SMS o per correu electrònic que us avisarà que teniu una notificació electrònica. Podreu accedir al contingut de la notificació a través del servei l’e-NOTUM o entrant a la vostra Àrea privada. En ambdós casos caldrà que us identifiqueu amb l’idCAT Mòbil o un certificat digital.

Quan tinguem la resolució per part del Registre, caldrà tenir en compte que:

- Si la persona representant de l’entitat ha canviat (generalment el càrrec de Presidència), caldrà tramitar l’obtenció del certificat digital de representant de l’associació

- Si canvia alguna de les persones que té accés a les comptes bancàries, hem d’informar a l’entitat bancària.

- Cal comunicar les modificacions de la composició de la junta directiva a la resta de registres on estigui inscrita la nostra entitat.

Per a més informació vegeu la Guia sobre responsabilitats de la Junta Directiva

En qualsevol moment del mandat, pot ser que es produeixi una baixa d’un dels membres de la junta directiva. En cas que aquesta baixa sigui deguda a la seva renúncia, podeu consultar aquesta FAQ sobre com ha de procedir aquesta persona per notificar-ho.

Per tal de cobrir aquesta baixa, és la pròpia Junta l’encarregada de designar les persones substitutes fins a l’elecció de nous càrrecs en l’assemblea general o extraordinària.

En cas que la persona que es dona de baixa ocupi el càrrec de presidència, cal tenir en compte que segons la llei 4/2008 de 24 d’abril, del llibre tercer del Codi Civil de Catalunya, relatiu a les persones jurídiques, i sempre que no hi hagi cap especificació als estatuts de l’entitat, correspondrà a la persona que estigui a càrrec de la vicepresidència, al membre de la Junta amb més antiguitat o la persona de més edat del govern ocupa de forma temporal el càrrec.

Per a procedir a l’elecció dels nous càrrecs, tal i com es comentava anteriorment, cal convocar una assemblea general o extraordinària, indicant com un dels punts de l’ordre del dia la renúncia i nova elecció del càrrec de la junta vacant.

Un cop celebrada aquesta i amb la votació favorable de les associades pel que fa als nous càrrecs, cal comunicar-ho al Registre d’associacions a través d’aquest enllaç. Tingueu en compte que aquest tràmit es pot fer únicament en línia.

Cal seguir els següents passos:

- Completar el certificat de renovació dels membres de la junta directiva signat per la presidència i secretaria entrant i també les sortints. IMPORTANT! Al produir-se un canvi parcial de la junta directiva i estar el mandat vigent, caldrà solament indicar la baixa que es produeix i la nova persona que ocupa aquell càrrec. És important tenir en compte que cal indicar els noms i cognoms sota la signatura de cada un.

- Iniciar el tràmit, identificant-se digitalment amb el certificat digital o bé el DNIe i completar el formulari. En aquest formulari caldrà adjuntar el certificat citat anteriorment.

- Rebrem el justificant de recepció.

Actualment es tracta d’un tràmit gratuït.

Quan tinguem la resolució per part del Registre, registralment es farà constar la baixa i la nova alta del càrrec, però es mantindrà la resta de la Junta Directiva i el període de mandat. Caldrà tenir en compte que:

- Si la persona representant de l’entitat ha canviat (generalment el càrrec de Presidència), caldrà tramitar l’obtenció del certificat digital de representant de l’associació

- Si canvia alguna de les persones que té accés a les comptes bancàries, hem d’informar a l’entitat bancària.

- Cal comunicar les modificacions de la composició de la junta directiva a la resta de registres on estigui inscrita la nostra entitat.

Per a més informació vegeu la Guia sobre responsabilitats de la Junta Directiva

Sí, una associació pot tenir personal contractat i remunerat.

Pel que fa als membres de la junta directiva, la Llei 4/2008 del Codi civil de Catalunya estableix que:

- Càrrecs no remunerats: Els membres de la junta directiva no poden cobrar cap sou per les funcions pròpies del seu càrrec dins l’associació. Això significa que han d’exercir el seu rol de manera gratuïta. Poden, però, rebre el reemborsament de les despeses que hagin justificat correctament i ser indemnitzats pels danys ocasionats mentre exercien les seves funcions.

- Si algun membre de la junta directiva fa tasques diferents de les seves funcions habituals (per exemple, direcció, gerència o altres responsabilitats), pot ser remunerat per aquestes. En aquest cas, és imprescindible formalitzar un contracte que pot ser laboral o d’un altre tipus. És important tenir en compte que, segons la legislació, el nombre de membres de la junta directiva que rebin qualsevol tipus de retribució no pot superar el 50% del total dels integrants d’aquest òrgan.

En resum, la legislació permet contractar membres de la junta per feines concretes fora del càrrec que ocupen, sempre que es compleixin aquestes condicions i es respecti el límit del 50%.

La persona que renuncia a un càrrec de la junta directiva ho ha de comunicar a l’entitat, seguint el procediment previst establert als estatuts, i pot comunicar-ho al Registre d’Associacions mitjançant un escrit en què manifesti la renúncia al càrrec. Per a presentar-ho en el Registre, podeu utilitzar el model de carta de renúncia present en aquest enllaç i caldrà presentar-lo a través de petició genèrica.

Ara bé, la junta directiva sempre ha de comunicar al Registre la nova composició de la junta com a resultat de la renúncia d’algun dels seus càrrecs, perquè el Registre disposi de les dades actualitzades de l’associació. Per conèixer com fer-ho, podeu consultar aquesta FAQ.

Estatuts

Per tal d’inscriure una associació al registre de la Direcció General de Dret, Entitats Jurídiques i Mediació del Departament de Justícia i Qualitat Democràtica de la Generalitat de Catalunya és imprescindible redactar-ne els estatuts, el document que en regularà la seva organització i funcionament intern.

És molt important destinar temps i esforços a treballar-los de manera conjunta i consensuada amb totes les persones implicades en la posada en marxa de l’associació, i fer-ho tenint en compte la realitat de la futura entitat. També cal pensar que és possible que hagin de ser modificats en el futur per tal d’adaptar-los als canvis que experimenti l’associació.

S’ofereix un model d’estatuts associatius, que podeu ampliar per tal que us permetin preveure i sistematitzar diverses situacions que formen part de la dinàmica associativa. Aquí teniu un model en PDF i en Word.

Com més treballeu el model i l’adapteu a la realitat de la vostra entitat, més àgil i eficient us resultarà la gestió de l’associació. Abans d’omplir-lo i donar per acabat el document, us recomanem consultar i utilitzar el següent recurs:

![]() Infografia – Revisió dels aspectes clau dels estatuts de la vostra entitat

Infografia – Revisió dels aspectes clau dels estatuts de la vostra entitat

En aquest recurs es repassen en forma de llistat tots aquells aspectes obligatoris que han d’incloure els vostres estatuts, així com algunes recomanacions.

Més informació

La modificació dels estatuts s’ha de tramitar conforme el que estableixen els nostres propis estatuts (procediment de convocatòria, majories, etc.).

Per norma general, caldrà seguir els següents passos:

- Crear una comissió o grup de treball que realitzi una proposta de modificacions dels estatuts per presentar a l’assemblea

- Convocar una Assemblea general, la qual a l’hora de convocar-la tingui com a punt de l’ordre del dia el motiu de la modificació dels estatuts. També caldrà enviar adjunt a la convocatòria la proposta d’estatus amb les modificacions incorporades.

- Aprovació en l’assemblea de la modificació dels estatuts segons el sistema de votacions que estableixi aquest.

Un cop celebrada l’assemblea i aprovada la modificació dels estatuts, tramitarem la inscripció telemàtica al Registre d’associacions del Departament de Justícia i Qualitat Democràtica de la Generalitat de Catalunya a través del següent tràmit i aportant:

- El certificat de l’acord de modificació dels estatuts estès pel càrrec de Secretaria amb el vistiplau del càrrec de Presidència.

- Un exemplar dels estatuts que contingui les modificacions que s’han fet. Al final del document ha de constar una diligència similar a aquesta:

….(nom i cognoms Secretari/ària), com a secretari/a, faig constar que són els estatuts que contenen les modificacions aprovades per acord de l’assemblea general amb data XXXXXXX .Signatura Secretari/ària (nom i cognoms)Signatura President/a (nom i cognoms)

Localitat i data

El tràmit té una taxa associada de 34,15.- € que es pot pagar a qualsevol caixer automàtic de CaixaBank amb una targeta de crèdit o dèbit de qualsevol entitat o, si se’n disposa, amb una llibreta o un compte corrent de CaixaBank. El pagament també es pot fer per internet, mitjançant l’opció de pagaments en línia del web de CaixaBank.

Tingueu en compte que en un termini màxim de tres mesos rebreu resposta per part de l’administració. O bé, rebreu requeriment en cas d’haver de subsana alguna dada de la documentació presentada. La resposta la rebreu a través d’un missatge per SMS o per correu electrònic que us avisarà que teniu una notificació electrònica. Podreu accedir al contingut de la notificació a través del servei l’e-NOTUM o entrant a la vostra Àrea privada, identificant-vos amb l’idCAT Mòbil o un certificat digital.

Un cop aprovada la modificació dels estatuts, caldrà notificar els canvis a Hisenda, a través del Model 036, així com a la resta d’organismes públics i registres en els quals l’entitat estigui inscrita.

Per canviar la denominació de l’entitat cal modificar-ne els estatuts, concretament suposa un canvi en l’article 1.

Per tant, el procediment que cal seguir és el que s’indica en la FAQ sobre la modificació d’estatuts.

Per allò que no estigui previst als nostres estatuts, s’aplicarà el llibre tercer del Codi Civil de Catalunya.

Així mateix, és molt recomanable tenir un Reglament de Règim Intern (RRI). És un document complementari als estatuts que ha de complir i respectar el contingut d’aquests i del llibre tercer del Codi Civil de Catalunya. Ens permet desenvolupar, de manera més concisa, aspectes que es tracten en els estatuts de forma genèrica i introduir matèries no contemplades en aquests. Pot esdevenir un mecanisme de prevenció de conflictes, donat el seu caràcter regulador del règim i la dinàmica interna de l’associació

A diferència dels estatuts, el Reglament de Règim Intern no s’ha d’inscriure al Registre d’associacions del Departament de Justícia de la Generalitat de Catalunya.

Obligacions legals d'una associació

Un cop constituïm l’associació i aquesta adquereix personalitat jurídica, aquesta passa a tenir una sèrie d’obligacions que cal tenir en compte:

- Obligacions registrals

- Obligacions documentals

- Obligacions relacionades amb la gestió de persones i activitats

- Obligacions fiscals

- Altres obligacions

En aquesta pàgina podeu consultar i descarregar-vos diversos models de documents que us poden ser d’utilitat per la gestió de la vostra entitat.

Les principals obligacions registrals d’una associació són:

- Registre d’Associacions : un dels primers passos en la constitució d’una associació és la inscripció d’aquesta en el Registre d’associacions. En cas que l’entitat estigui inscrita en aquest registre, cal notificar qualsevol canvi que es produeixi, com per exemple modificació dels estatuts, canvi de la junta directiva, canvi del domicili… El mateix passa en el cas d’altres registres com el d’entitats esportives o si esteu a nivell estatal.

- Agència Tributària: per tal d’obtenir el NIF i poder realitzar activitat econòmica, cal presentar el Model 036 a Hisenda. Caldrà, també, notificar qualsevol canvi que es produeixi referent a les dades censals de l’entitat, com un canvi de nom, del domicili, etc.

- Altres registres i censos. En aquest cas, la inscripció en altres registres i censos no és obligatòria però, és molt recomanable inscriure-s’hi per diversos motius. Per exemple, en certes ocasions consta com a requisit per optar a algunes subvencions, així com alguns registres comporten avantatges fiscals. En el cas de l’Ajuntament de Barcelona existeix el Fitxer General d’Entitats Ciutadanes. També hi ha altres censos com el Cens d’entitats de Voluntariat, el Cens d’entitats juvenils, el Registre d’entitats de Medi Ambient, el Registre d’ONGD, entre altres. En cas que es produeixi qualsevol canvi en les dades de l’entitat, cal notificar-ho al corresponent registre o cens.

La gestió interna de l’entitat està associada a un seguit d’obligacions documentals. Cal tenir en compte que més enllà de l’obligació de disposar aquests documents, suposen una eina de gestió per garantir el dret d’informació de les persones associades i de tercers, són una garantia per la junta directiva, així com són una eina per gestionar amb transparència l’associació.

Les principals obligacions documentals són:

- Llibre d’actes: Ha de contenir les actes de les reunions dels òrgans col·legiats, autentificades de la manera que estableixin els estatuts o, si no l’estableixen, amb la signatura de secretaria i el vistiplau de presidència. Es poden obrir llibres d’actes separats per als diversos òrgans, però s’han d’agrupar en un de sol al final de l’exercici corresponent. Pel que fa les actes, el contingut mínim que ha d’incloure és: Data i lloc, ordre del dia, assistents, resum assumptes, acords adoptats, resultats de les votacions i majories.

- Llibre de persones sòcies: Ha de contenir una relació actualitzada de les persones sòcies en la qual constin, almenys, les dates d’alta i de baixa de l’associació i el domicili de notificacions.

- Llibre de persones voluntàries: En cas de disposar de voluntàries, ha de contenir una relació de les persones voluntàries que col·laboren amb l’associació amb una descripció mínima de la tasca que fan i de la seva capacitació específica, si en tenen.

- Llibres de comptabilitat: Les associacions per norma general han de portar un llibre diari i un llibre d’inventaris i comptes anuals. Però, aquelles entitats que no estiguin obligades a presentar la declaració de l’impost de societats, sol caldrà que portin un llibre de caixa en què es detallin els ingressos i les despeses. A continuació, es detallen les característiques dels llibre diari i d’inventari i comptes anuals:

-

- Llibre diari: S’hi ha de consignar dia a dia les operacions relatives a l’activitat. Tanmateix, s’hi poden fer anotacions conjuntes dels totals de les operacions per períodes no superiors a un mes si aquestes es detallen en altres llibres o registres concordants.

- Llibre d’inventaris i comptes anuals: S’ha d’obrir amb l’inventari inicial, i s’hi han de transcriure anualment l’inventari de tancament de l’exercici i els comptes anuals.

Cal legalitzar aquests llibres? No, no cal presentar al registre els llibres de les persones associades, els d’actes, els d’inventaris de béns, els de comptabilitat i el de persones voluntàries.

Models i plantilles

Podeu consultar algunes plantilles i models en aquests enllaços:

![]() Models de fitxes i formularis per a associacions – Suport Tercer Sector

Models de fitxes i formularis per a associacions – Suport Tercer Sector

![]() Plantilles associatives – CRAJ

Plantilles associatives – CRAJ

- Voluntariat: la Llei 25/2015 del Voluntariat i de foment de l’associacionisme regula la figura del voluntariat. L’àmbit d’aplicació és pel que fa a les entitats privades sense ànim de lucre amb programes de voluntariat. Pel que fa a les obligacions d’aquestes entitats, cal que els estatuts estableixin mecanismes de participació del voluntariat i que es disposi d’un llibre de registre de les persones voluntàries. Cal tenir en compte que també caldrà disposar d’una assegurança de Voluntariat. Podeu ampliar la informació sobre aquest tema en aquesta guia pas a pas sobre la llei.

- Personal contractat: pel que fa a la contractació de personal a càrrec de l’entitat, cal complir la normativa laboral vigent i les obligacions fiscals derivades d’aquestes, com l’alta d’empresa, alta de les persones treballadores, contracte laboral, nòmines, TC’s, IRPF, Prevenció de riscos laborals, Pla d’igualtat, entre altres aspectes.

- Assegurances

- Protecció de Dades: les associacions estan obligades a complir amb la normativa del Reglament General de Protecció de Dades. En aquest sentit, cal tenir en compte la Llei orgànica 3/2018, de 5 de desembre, de protecció de dades i garantia dels drets digitals i les obligacions que se’n deriven. Per a més informació consulta aquest enllaç.

- Drets d’imatge

- Certificats de Delicte de Naturalesa Sexual (DNS)

Altres obligacions que cal tenir en compte són:

Llei de Transparència

Les entitats estan obligades, tal i com regula la Llei 19/2014, del 29 de desembre, a fer efectives les obligacions de publicitat activa en cas que:

- Rebin més de 100.000€ anuals ajuts o subvencions públiques

- Un 40% o més dels seus ingressos totals anuals proveinguin d’ajudes o subvencions públiques, sempre que siguin un mínim de

5.000€ anuals.

Tot i això, és recomanable que més enllà dels requisits legals, des de la vostra entitat treballeu per impulsar la transparència i donar a conèixer la informació relativa al funcionament d’aquesta. En aquest sentit us recomanem consultar aquestes guies per ampliar la informació al respecte:

![]() Guia pràctica per ser una entitat més transparent – ECOM

Guia pràctica per ser una entitat més transparent – ECOM

![]() Guia de transparència per a entitats privades – Generalitat de Catalunya

Guia de transparència per a entitats privades – Generalitat de Catalunya

Certificat digital

Des d’octubre de l’any 2018, les entitats que hagin de realitzar qualsevol tràmit amb les Administracions Públiques (ja sigui amb l’Ajuntament, la Generalitat, l’Estat o altres) ho han de fer a través de mitjans telemàtics.

Això vol dir que, per a realitzar tràmits tan habituals com sol·licitar subvencions, renovar la junta directiva a través del Departament de Justícia de la Generalitat de Catalunya o presentar els models corresponents als diversos impostos, serà imprescindible que la vostra entitat disposi de Certificat Digital de representant de persona jurídica.

Fent clic aquí trobareu detall de com obtenir-lo.

Assegurança de responsabilitat civil

oo

Assegurança de voluntariat

Assegurança d’accidents

Assegurança de responsabilitat de juntes directives

L’assegurança garanteix el reemborsament econòmic al qual les persones membres de les juntes, siguin voluntàries o treballadores, puguin haver d’assumir per perjudicis causats a terceres per actes realitzats durant el desenvolupament del seu càrrec. En altres paraules, si una persona membre de la junta directiva causa un dany o un perjudici, no haurà d’assumir la multa o indemnització amb el seu patrimoni personal.

Aquesta assegurança no és obligatòria, però és molt recomanable.

Per aprofundir més sobre l’assegurança de responsabilitats de juntes directives, podeu consultar aquesta FAQ.

Altres assegurances

Existeixen altres tipologies d’assegurances extra que caldrà tenir present segons el tipus d’activitats que realitzi l’entitat. Per exemple:

- Assegurances de locals i materials

- Assegurances d’assistència en viatge

- Assegurances de vehicles

Més informació

![]() Guia d’assegurances per al Tercer Sector Social – La Confederació

Guia d’assegurances per al Tercer Sector Social – La Confederació

Una de les assegurances que tenen al seu abast les associacions és l’assegurança de responsabilitat per a les persones membres de les juntes directives. Aquesta assegurança no és obligatòria, però és molt recomanable.

L’assegurança garanteix el reemborsament econòmic al qual les persones membres de les juntes, siguin voluntàries o treballadores, puguin haver d’assumir per perjudicis causats a terceres per actes realitzats durant el desenvolupament del seu càrrec. En altres paraules, si una persona membre de la junta directiva causa un dany o un perjudici, no haurà d’assumir la multa o indemnització amb el seu patrimoni personal.

Què cobreix?

Si l’associació té aquesta assegurança, l‘asseguradora paga els costos judicials i les despeses de defensa en cas de judici. També cobreix els danys econòmics que pugui determinar una sentència judicial o un acord extrajudicial.

Amb aquest producte, queden cobertes les despeses de representació legal i ofereix protecció per als cònjuges de les persones assegurades. A més, l’asseguradora assumeix les despeses per a la constitució de fiances civils i penals, i les despeses per mantenir garanties concursals.

Una de les coses més interessants d’aquesta assegurança és que cobreix reclamacions per fets anteriors a la seva contractació sempre que l’associació no conegués els fets que van originar la reclamació. A més a més, si no es renova l’assegurança, hi ha un període d’un any en el qual cobreix reclamacions per fets succeïts abans de la finalització del contracte.

Quins riscos no cobreix?

Hi ha alguns riscos que l’assegurança no cobreix. Queden sense cobertura els actes deshonestos o fraudulents dels membres de la junta, ni reclamacions per actes comesos abans que l’assegurança entrés en vigor. Tampoc dona cobertura a lesions corporals o danys materials, reclamacions per drets d’imatge, marques registrades, drets de propietat intel·lectual, injúries o calúmnies. Finalment, no cobreix la responsabilitat penal, tot i que sí que cobreix les despeses de defensa i l’avançament de les fiances.

Per a més informació podeu escriure a Arç Cooperativa.

Quan una entitat organitza un esdeveniment amb venda o distribució d’aliments (com entrepans, dolços, etc), cal garantir unes condicions higièniques adequades, tot i que aquest tipus d’activitats ocasionals no estan específicament regulades per la normativa de seguretat alimentària.

Punts clau a tenir en compte:

- No és obligatori un carnet de manipulador d’aliments: Des de l’any 2000 no hi ha una normativa que exigeixi una formació específica o acreditació oficial per a manipuladors d’aliments en activitats puntuals.

- Excepció en la regulació: Per a la manipulació, preparació, emmagatzematge i subministrament d’aliments per particulars en activitats ocasionals com en celebracions escolars, religioses, solidàries o municipals no està subjecta a la normativa europea ni al Reial Decret 1021/2022 (relatiu als establiments de venda al detall, els qual les exclou expressament). Cada entitat o ajuntament decideix si aquestes activitats es poden fer en les seves instal·lacions o a la via pública.

- Bones pràctiques d’higiene: Encara que no sigui obligatori complir la normativa específica, és essencial seguir mesures bàsiques com el rentat de mans, la neteja d’utensilis i la correcta conservació dels aliments. També cal informar sobre els ingredients per evitar riscos per a persones amb al·lèrgies o per motius culturals. Consulteu recomanacions sanitàries aquí.

- Responsabilitat en cas de danys a tercers: en cas de danys a tercers, com podria ser una toxiinfecció alimentaria, hi hauria una responsabilitat civil davant les persones afectades que seria independent del fet que no hi hagi una regulació específica de seguretat alimentària per aquest tipus d’activitats. Per reduir riscos, es recomana evitar aliments d’alt risc com cremes, nates o ou cru i, en general, aliments que no es puguin conservar a temperatura ambient. Per aquest motiu és totalment recomanable disposar d’assegurança en aquest sentit. Per rebre assessorament específic sobre aquest tema podeu contactar amb Arç Cooperativa.

- Contractació d’una empresa de càtering: Si es contracta una empresa per preparar i servir el menjar, aquesta sí que haurà de complir amb tota la normativa de seguretat alimentària corresponent.

Per garantir un esdeveniment segur, sempre és recomanable seguir les recomanacions de les autoritats sanitàries. I en cas de dubtes concrets sobre el tema podeu contactar amb l’Agència Catalana de Seguretat Alimentària.

Des del 13 de març del 2023 ha entrat en vigor la Llei 2/2023 reguladora de la protecció de les persones que informin sobre infraccions normatives i de lluita contra la corrupció.

Aquesta normativa regula la necessitat de disposar de diversos canals d’informació per donar a conèixer infraccions normatives en el context laboral i recull quins requisits han de tenir per protegir correctament a l’informant.

L’obligació de disposar d’un sistema d’informació intern d’infraccions, com el canal de denúncies, afecta a totes les entitats amb seu social a l’Estat espanyol que tenen més de 49 persones treballadores.

També la llei estableix que és obligatori per aquells organismes i entitats públiques vinculades o dependents d’alguna administració pública, així com aquelles altres entitats participades per l’Administració pública.

Per ampliar la informació sobre les obligacions de la normativa, com aplicar-la, com gestionar el canal i altres aspectes, podeu consultar la següent notícia. A més, disposeu del següent recull de preguntes més freqüents elaborat per l’Oficina Antifrau.

Altres

Drets de les persones associades:

- Adquirir la condició d’associada.

- Fer aportacions al patrimoni de l’associació de béns o diners.

- Participar en l’activitat de l’associació.

- Ser informada de la marxa de l’associació.

- Rebre els serveis que l’associació ofereixi, en compliment de les seves finalitats o amb caràcter accessori.

Deures de les persones associades:

- Comprometre’s amb les finalitats de l’associació i participar en el seu assoliment.

- Contribuir a pagar les despeses de l’associació amb el pagament de quotes, derrames o altres aportacions econòmiques que estableixin els estatuts i que s’aprovin d’acord amb aquests.

- Respectar i complir els acords vàlidament adoptats pels òrgans de l’associació.

- Complir les altres obligacions que estableixin els estatuts.

Aquests drets i deures queden recollits en els articles 323-1 a 323-6 del Llibre tercer del Codi civil de Catalunya.

ESTRATÈGIA I ACCIÓ

El pla d’associació és el document marc que identifica, descriu i analitza les possibilitats de donar resposta a una necessitat detectada a través de la constitució d’una associació. Defineix les bases de l’entitat i dels àmbits clau per al seu bon funcionament: la intenció, la participació, l’acció i la gestió.

Tot i que no és un document obligatori és molt recomanable redactar un document elaborat i consensuat, que descrigui els aspectes essencials del projecte de la nostra entitat. Aquest ens permetrà reflexionar i concretar la seva missió, visió, valors i objectius. Així com definir l’estructura interna de l’associació i planificar les activitats a realitzar.

El moment ideal per realitzar-lo és prèviament a la constitució de l’associació. I ha de servir per donar resposta a preguntes com, entre d’altres, la seva denominació, qui en formarà part, quina finalitat tindrà, per què es constitueix, si ha de tenir límits en el temps, etc..

Podeu ampliar aquesta informació i conèixer el pas a pas sobre com realitzar-lo a través del següent recurs:

![]() Guia d’assessorament 5: El Pla d’associacio – Torre Jussana

Guia d’assessorament 5: El Pla d’associacio – Torre Jussana

S’entèn per esdeveniments a la via pública aquells espectacles públics i activitats recreatives de caràcter extraordinari que es duen a terme a la via pública o en els parcs i jardins municipals, sempre que aquests espais compleixin les condicions exigibles per a la seva realització. També, cal que els organitzadors garanteixin i vetllin per la seguretat de les persones i els béns.

Alguns exemples serien:

- Concerts i espectacles musicals, ballades de sardanes, cantades de corals.

- Activitats incloses dins del marc d’una festa major (cantades d’havaneres, xocolatades, espectacles d’animació, desfilades, etc.)

- Activitats de caràcter festiu i tradicional

- Tota mena d’activitats i modalitats esportives.

- Commemoració de dates assenyalades.

- Totes aquelles activitats dinàmiques que no es desenvolupin en un emplaçament fixe i comportin un itinerari (rues, cercaviles, caminades, curses).

A continuació, compartim un seguit d’articles elaborats per Torre Jussana sobre aspectes claus en l’organització d’esdeveniments com:

- La seguretat i obligacions legals en els esdeveniments

- La sostenibilitat en els esdeveniments

- L’accessibilitat en els esdeveniments (en el disseny, difusió i execució)

Més informació

![]() Guia d’assessorament 6: Organització d’esdeveniments i normatives que cal tenir en compte – Torre Jussana

Guia d’assessorament 6: Organització d’esdeveniments i normatives que cal tenir en compte – Torre Jussana

Una associació es pot finançar a través de diverses fonts, com més diversificades siguin, millor serà per l’entitat. Així doncs, l’associació es pot nodrir dels següents recursos:

- Recursos propis: són aquells recursos que genera la pròpia associació mitjantçant activitats, prestació de serveis, quota de persones sòcies, etc. Alguns exemples: donacions a través de campanyes de micromecenatge, venda de marxandatge, barres a festes majors, rifes, entre d’altres.

- Recursos privats: són aquells recursos econòmics i/o materials que provenen de finançadors privats com per exemple fundacions privades, empreses, entitats de segon o tercer grau.

- Recursos públics: són recursos econòmics provinents de qualsevol administració pública (Ajuntament, Diputació, Generalitat de Catalunya…). Aquests recursos solen ser en format de subvencions, premis i concursos o convenis. Per poder-hi optar, cal tenir present i llegir detingudament les bases i convocatòria de cada una de les convocatòries per així conèixer els requisits i els tipus de projectes que es finançaran. D’aquesta manera, podrem valorar si el nostre projecte hi encaixa i si ens hi presentem. En el cas de la Convocatòria general de subvencions de l’Ajuntament de Barcelona, podeu consultar la següent pàgina web per obtenir-ne més informació: Especial #SubvencionsBCN

- Recursos compartits: es pot establir aliances o col·laboració amb altres entitats.

Existeixen diversos cercadors i taulells de finançament en els quals podeu buscar subvencions, ajuts i premis. Us recomanem consultar-los de forma periòdica per tal d’identificar possibles opcions de finançament d’interès per al vostre projecte. També, un recurs pràctic per cercar aquest tipus de finançament i estar al dia és subscriure’s als diversos butlletins.

A continuació us detallem aquests taulells i cercadors:

- Taulell de subvencions, ajuts i premis de Torre Jussana. En aquest taulell es publica de forma actualitzada un recull d’ofertes de finançament vigent.

- Especial #SubvencionsBCN TJ. Web amb recursos sobre la convocatòria general de subvencions de l’Ajuntament de Bcn.

- Taulell de finançament Xarxanet

- Taulell de finançament CRAJ

Com a recurs específic pel que fa a les convocatòries de subvencions públiques, cal tenir en compte que qualsevol administració publica les opcions de finançament en els seus diaris oficials (com per exemple: BOE, DOGC, BOPB). A continuació, un recull d’aquestes:

-

Subvencions Ajuntament de Barcelona (apartat de premis al marge dret)

-

Cercador d’Informació i Documentació Oficials (CIDO) – Diputació de Barcelona

Un altre recurs que us pot ser d’utilitat és el calendari de convocatòries de finançament anual. Podeu consultar els següents:

- Calendari de convocatòries de finançament anuals 2024 – Xarxanet. Us pot ser útil per consultar les subvencions i premis convocats el 2023 i tenir-ne una previsió de cara al 2024.

- Calendari de subvencions 2024 – CRAJ. Recurs centrat en finançament d’interès per a entitats juvenils.

ECONOMIA I FISCALITAT

Informació general i NIF

Sí, les entitats sense ànim de lucre són subjectes fiscals i, per tant, estan sotmeses a obligacions fiscals. Cal tenir present que no hi ha una fiscalitat per a les entitats del Tercer Sector, sinó que les figures impositives que ens afectaran seran exactament les mateixes que ha de tenir present qualsevol altra persona jurídica, però amb alguna modificació en la seva aplicació pràctica.

L’’obligació de la presentació d’impostos variarà en funció del tipus d’activitats econòmiques, del volum d’ingressos obtingut anualment, si tenim personal contractat o no, entre altres supòsits.

A continuació, s’explica amb detall els principals impostos i com afecten a les entitats:

- l’Impost de societats

- l’Impost sobre activitat econòmica

- l’Impost sobre les persones físiques (IRPF)

- l’Impost sobre el valor afegit (IVA)

- la declaració informativa del model 347

Us recomanem consultar aquest esquema que resumeix totes les obligacions fiscals de les entitats no lucratives.

Per a més informació sobre les obligacions fiscals d’una entitat sense finalitats de lucre podeu consultar la següent publicació:

![]() Util Pràctic 23: Les obligacions fiscals de les entitats no lucratives (Setembre 2024)

Util Pràctic 23: Les obligacions fiscals de les entitats no lucratives (Setembre 2024)

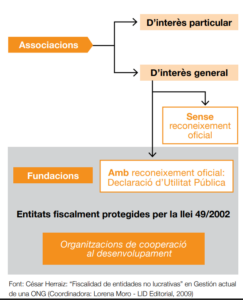

Des d’un punt de vista fiscal, podem classificar les entitats sense ànim de lucre en dos grans grups segons el règim fiscal de tributació:

- Les entitats que s’acullen al règim fiscal de la Llei 49/2002, de 23 de desembre, de règim fiscal de les entitats sense fins lucratius i dels incentius fiscals al mecenatge. Les entitats que s’hi poden acollir per considerar-se que les seves finalitats estatutàries són d’interès general són:

-

- Les fundacions.

- Les associacions declarades d’utilitat pública.

- Les organitzacions no governamentals de desenvolupament (ONGD) que tinguin alguna de les formes jurídiques anteriors.

- Les federacions i associacions conformades per les entitats descrites en els punts anteriors.

Un aspecte que s’ha de tenir en compte que les entitats descrites anteriorment, pel fet de complir els requisits que estableix la Llei 49/2002 no quedaran incloses automàticament dins d’aquest règim fiscal, sinó que ho hauran de comunicar a l’Agència Tributària mitjançant el model 036.

- Entitats parcialment exemptes, que inclou la resta d’entitats sense ànim de lucre que no s’inclouen en el règim fiscal anteriorment citat. És un règim automàtic que no requereix comunicació expressa.

En l’esquema següent es resumeix aquest aspecte:

Beneficis fiscals

Beneficis fiscals

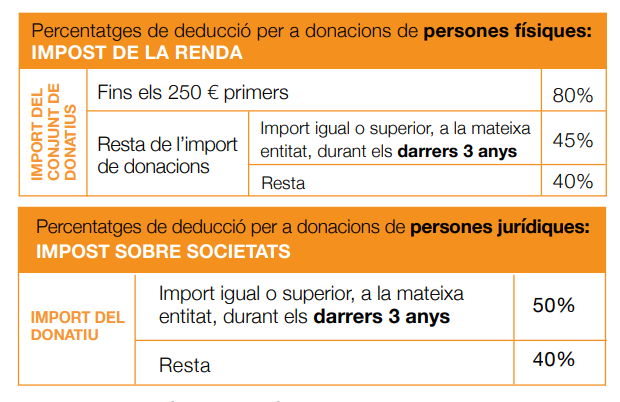

Referent als beneficis fiscals, només les entitats que es poden acollir a aquest règim fiscal poden benificiar-se d’un seguit d’incentius fiscals al mecenatge.

Cal tenir en compte que amb data 19 de desembre del 2023 s’ha publicat en el BOE el Reial Decret llei 6/2023, que detalla les modificacions incloses en la Llei 49/2002, de 23 de desembre, del règim fiscal de les entitats sense fins lucratius i dels incentius fiscals al mecenatge i que han entrat en vigor l’1 de gener del 2024.

Podeu ampliar la informació en aquest enllaç: Desgravació donacions entitats

Més informació

![]() Útil Pràctic 23: Les obligacions fiscals de les entitats no lucratives

Útil Pràctic 23: Les obligacions fiscals de les entitats no lucratives

El Número d’Identificació Fiscal (NIF) és el codi alfanumèric que permet a les entitats desenvolupar relacions de naturalesa o amb transcendència tributària.

El podem aconseguir després d’inscriure la constitució de l’associació al Registre d’Associacions de l’administració corresponent. Si necessitem començar a operar abans de tenir l’aprovació de la inscripicó en el registre corresponent, podem sol·licitar un NIF provisional.

La documentació que cal presentar i aportar a Hisenda per obtenir el NIF de l’associació és la següent:

- Model 036 emplenat. A través d’aquest enllaç podeu obtenir el model en format pdf per a la seva complimentació.

- Certificat de la inscripció de l’associació en el Registre d’Associacions (o bé l’acusament de rebuda de la presentació, pel NIF provisional).

- Estatuts i acta fundacional presentats al Registre, signats i amb codi de verificació (solament signats, pel NIF provisional).

- Fotocòpia del DNI/NIE de la persona representant de l’associació.

Un cop ja heu recopil·lat tota la documentació, arriba el moment de fer la tramitació. Tant si esteu sol·licitant el NIF provisional com si és el NIF definitiu, teniu les següents opcions:

- De forma presencial: anant amb tota la documentació impresa a qualsevol oficina de l’Agència Tributària. Cal demanar cita prèvia i qui ha de fer la sol·licitud i presentar-se personalment a l’Agència Tributària és la persona representant legal de l’associació.

- De forma telemàtica: Per a seguir aquest procediment cal disposar de certificat digital (Clave, DNI electrònic o certificat personal de la FNMT). Cal emplenar el Model 036 a través d’aquest enllaç: Model 036. Emplenament, validació i obtenció en PDF per a la seva impressió. Un cop fet i descarregat, s’ha de penjar el document en aquest enllaç, clicant l’opció: Model 036 Sol·licitud d’assignació de NIF d’entitat no presencial juntament amb la documentació habilitant del registre de l’entitat explicada anteriorment (Certificat de la inscripció de l’associació en el Registre d’Associacions, Estatuts i acta fundacional presentats al Registre, Fotocòpia del DNI/NIE de la persona representant de l’associació).

L’Agència Estatal d’Administració Tributària assignarà el número d’identificació fiscal en el termini màxim de 10 dies.

Tingueu en compte que el NIF provisional té una vigència de 6 mesos. Passat aquest temps o a partir de que disposem de la documentació aprovada, per part de l’administració pública corresponent, haurem de sol·licitar de nou, a l’Agència Tributària, el NIF definitiu.

Més informació

![]() Pas a pas “Sol·licitud del NIF”

Pas a pas “Sol·licitud del NIF”

![]() Número d’Identificació Fiscal (NIF) – UP23: Les obligacions fiscals de les entitats no lucratives

Número d’Identificació Fiscal (NIF) – UP23: Les obligacions fiscals de les entitats no lucratives

![]() Guia pràctica per a emplenar el Model 036 – Agència Tributària

Guia pràctica per a emplenar el Model 036 – Agència Tributària

![]() Model 036: com demanar el NIF de l’associació per primer cop? – CRAJ

Model 036: com demanar el NIF de l’associació per primer cop? – CRAJ

Si voleu aconseguir un duplicat de la targeta acreditativa del NIF de l’associació, podeu sol·licitar-ho directament des del tràmit “Obtenció de nova targeta acreditativa del NIF“. Aquest tràmit el podeu trobar també al llistat de tràmits dels Models 036 i 037 de la pàgina de l’Agència Tributària.

En la següent pàgina s’explica el pas a pas sobre com sol·licitar aquest duplicat: Obtenció duplicat targeta acreditativa NIF

Tingueu en compte que per tal de sol·licitar el duplicat a través del tràmit cal que us identifiqueu amb el certificat digital de representant de persona jurídica a nom de l’associació. Solament es pot sol·licitar aquesta còpia si disposeu d’aquest certificat digital.

En cas de no disposar de certificat digital de l’associació, hi ha l’opció de sol·licitar suport a un col·laborador extern habilitat per fer el tràmit. Per exemple, sol·licitant aquest servei a una gestoria.

L’Agència Tributària facilita un buscador perquè pugueu identifcar la tipologia d’activitat econòmica que més s’ajusta a la venda de productes o prestació de serveis que realitzeu:

![]() Enllaç al buscador d’Hisenda per escollir la tipologia d’activitat econòmica

Enllaç al buscador d’Hisenda per escollir la tipologia d’activitat econòmica

Havent escollit aquesta activitat, s’haurà de modificar el model 036 en els apartats on es contemplen els aspectes relacionats amb l’activitat econòmica de l’associació i les implicacions fiscals que té aquesta.

![]() Guia pràctica elaborada per Hisenda per emplenar el model 036.

Guia pràctica elaborada per Hisenda per emplenar el model 036.

Les associacions poden dur a terme activitats econòmiques accessòries o subordinades a la seva finalitat, sempre tenint en compte que els rendiments que se’n deriven d’aquestes s’hauran de destinar exclusivament al compliment de la seva finalitat. És a dir, tot i que una associació pot obtenir beneficis, els haurà de reinvertir en els seus projectes, ja que no pot repartir dividends entre les persones associades.

Però, cal tenir en compte que obtenir beneficis no és el principal objectiu d’una associació, per tant si en una associació es generés un gran excedent econòmic (molts beneficis) és molt probable que no s’estiguin optimitzant els recursos correctament.

Consulteu la següent informació sobre l’Impost de Societats per conèixer com afecta aquest impost als beneficis obtinguts.

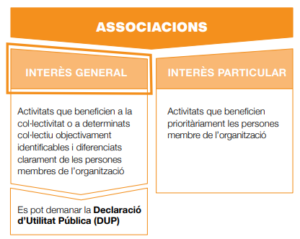

Segons la normativa, les associacions poden perseguir qualsevol finalitat, sempre que sigui legal; això vol dir que

tan lícit és el que s’anomena interès particular (segons el qual les membres de l’organització són les principals beneficiàries de l’activitat), com l’interès general (en què el benefici és per a la col·lectivitat; es persegueix el que entenem per «bé comú»).

Si una associació vol un reconeixement oficial de la seva dedicació a activitats d’interès general, pot demanar el que s’anomena Declaració d’Utilitat Pública (DUP).

Aquest reconeixement oficial a la dedicació a activitats d’interès general, entre d’altres coses, possibilita que l’associació pugui acollir-se al règim fiscal especial establert per la Llei 49/2002, de règim fiscal de les entitats sense finalitats lucratives i dels incentius fiscals al mecenatge, sempre que es destinin el 70% de les rendes i ingressos a les finalitats estatutàries, com estableix la mateixa norma i es compleixin els requisits documentals establerts.

Requisits per sol·licitar la DUP

- Que les finalitats estatutàries de l’associació tendeixin a promoure l’interès general (de caràcter cívic, educatiu, científic, cultural, esportiu, sanitari, de promoció dels valors constitucionals, de promoció dels drets humans…).

- Que l’activitat de l’entitat no estigui restringida exclusivament a beneficiar els seus associats, sinó oberta a qualsevol altre possible beneficiari que reuneixi les condicions i els caràcters exigits per l’índole de les seves pròpies finalitats.

- Que l’associació estigui constituïda, inscrita i en funcionament com a mínim, durant els dos anys immediatament anteriors a la presentació de la sol·licitud, ja que la documentació requerida anirà relacionada precisament amb aquest període.

- Que es garanteixi la viabilitat de l’associació, sent que aquesta disposi dels mitjans personals i materials necessaris per complir les finalitats establertes en els seus estatuts. Aquest serà un dels aspectes que haurem de poder demostrar en la documentació que se’ns requereix per a la sol·licitud.

- Que les retribucions dels membres dels òrgans de representació (en cas que n’hi hagi), no siguin a càrrec de fons i subvencions públiques.

- La presentació dels comptes anuals ha d’ajustar-se al Pla general de comptabilitat.

Sol·licitud de la Declaració d’Utilitat Pública

Sol·licitar la DUP és un tràmit que en si mateix no té per què ser especialment difícil, però que requereix dedicació i seguiment pel volum d’informació exigit i per la qualitat d’aquesta informació. I no és que no disposem de la majoria de les dades que ens demanaran, però sí que caldrà sistematitzar-les i, el més important de tot, incloure-hi una bona argumentació. L’altre element que cal tenir present és que la revisió i comprovació per part dels tècnics del registre de les dades facilitades i l’elaboració de l’informe preceptiu requereixen temps, i la resolució final del procés es pot retardar.

La Generalitat de Catalunya i concretament el Departament de Justícia, responsable del Registre d’Associacions, té la competència delegada referent a la Declaració d’Utilitat Pública, de manera que per a les entitats d’àmbit autonòmic català o inferior, la totalitat del tràmit es duu a terme en aquest Departament. Només les associacions d’àmbit estatal, el registre de referència de les quals sigui el del Ministeri de l’Interior, caldrà que s’adrecin a aquest darrer estament.

La documentació que cal aportar per a la sol·licitud és:

- Sol·licitud amb les dades de l’entitat.

- Escrit amb les raons de la petició.

- Memòria d’activitats dels últims dos anys que justifiqui que es realitzen actes d’interès general.

- Memòria econòmica, compte de resultats i balanç de situació dels últims dos anys.

- Certificats dels organismes competents que l’associació està al corrent de les seves obligacions fiscals i laborals.

- Còpia compulsada, si és el cas, de l’Impost sobre Activitats Econòmiques.

- Certificació de l’acord de l’assemblea general de socis i sòcies pel qual es sol·licita la declaració d’utilitat pública.

Podeu descarregar els models corresponents a aquesta documentació en aquest enllaç.

Drets i obligacions de les associacions d’utilitat pública

El drets de les associacions d’utilitat pública són els següents:

- Utilitzar la menció declarada d’utilitat pública en tota classe de documents, a continuació de la seva denominació.

- Gaudir de les exempcions i els beneficis fiscals que les lleis reconeguin a favor seu, en els termes i les condicions que preveu la normativa vigent.

- Gaudir dels beneficis econòmics que les lleis estableixin a favor seu.

- Disposar d’assistència jurídica gratuïta en els termes que prevegi la legislació específica.

Les obligacions de les associacions d’utilitat pública són les següents:

- Retre els comptes anuals de l’exercici anterior en el termini dels sis mesos següents a la seva finalització i presentar una memòria descriptiva de les activitats realitzades durant aquest període davant de l’organisme encarregat en el Registre de l’organisme corresponent, on quedaran dipositats tant els comptes anuals com la memòria esmentada. Els comptes anuals esmentats han de reflectir la imatge fidel del patrimoni, dels resultats i de la situació financera de l’associació, així com l’origen, la quantia, la destinació i l’aplicació dels ingressos públics percebuts. S’ha de determinar per mitjà d’un reglament en quines circumstàncies s’han de sotmetre a auditoria els comptes anuals.

- Facilitar a les administracions públiques els informes que aquestes els requereixin, en relació amb les activitats realitzades en compliment de les seves finalitats.

- Sens perjudici del que estableix el Reial decret 776/1998, si una associació declarada d’utilitat pública du a terme activitats ordinàries de caràcter mercantil ha d’utilitzar els models de comptes anuals normals si supera les circumstàncies establertes en el text refós de la Llei de societats anònimes.

Més informació

![]() Declaració d’utilitat pública – UP23: Les obligacions fiscals de les entitats no lucratives

Declaració d’utilitat pública – UP23: Les obligacions fiscals de les entitats no lucratives

Cada entitat bancària demana uns requisits, en funció de les seves necessitats. No obstant això, el més normal és que demanin l’assistència de presidència, secretaria i tresoreria, i que us demanin la següent informació:

- Estatuts definitius registrats per justícia (els que envien per correu postal)

- Acta fundacional

- NIF definitiu (normalment no accepten el provisional)

- DNI/NIE de la presidència o persones apoderades d’aquell compte corrent, com pot ser el tresorer/a. Si es presenta una altra persona, us demanaran una autorització signada per la junta directiva i donant poders per operar amb el compte bancari. Per tant, ha d’anar una persona de la junta amb el seu DNI/NIE.

Existeixen nombrosos bancs, però la nostra recomanació és obrir el compte bancari de l’associació en alguna banca ètica. Podeu consultar el següent recurs per a més informació: Tresoreria transformadora (CRAJ).

Cal tenir present que el procediment a l’hora de contactar personal per a una entitat és el mateix que qualsevol altra persona jurídica (empresa, per exemple).

Els passos a seguir, de forma resumida, són:

- Donar d’alta l’entitat a la Seguretat Social. Un cop l’entitat té personalitat jurídica i, per tant CIF, ha de dirigir-se a la Seguretat Social i obtenir un Codi de Compte de Cotització. Segons el Ministeri de Treball i Economia Social, “l’empresari individual pot sol·licitar la inscripció i l’assignació de Codi de Compte de Cotització a través del Servei d’Inscripció i Assignació de CCC per a empresari individual de la Seu Electrònica de la Seguretat Social. L’accés requereix certificat digital, DNI electrònic o sistema Cl@ve”.

- Donar d’alta la persona treballadora a la Seguretat Social. De manera electrònica, des de la seu de la Seguretat Social s’haurà d’efectuar l’alta de la persona treballadora. Aquí haurem d’indicar, com a mínim, el Compte de Cotització de l’entitat, el Número d’Afiliació de la persona treballadora (que ha d’haver obtingut a la Seguretat Social), el NIF de la persona treballadora, el tipus de contracte i, en cas de tractar-se d’un contracte a temps parcial, la jornada que realitzarà. Un cop realitzada l’alta, podrem obtenir com a justificant, també en línia, el document TA-2 i/o l’IDC (Informe de Dades de la persona Treballadora).

- Elaborar el contracte laboral amb les condicions, s’ha de signar per les dues parts. Aquí podeu consultar els models oficials.

- Presentació i registre del contracte al Servicio Publico de Empleo Estatal (SEPE). En aquest cas, haurem d’omplir les dades bàsiques del contracte de feina. Aquest registre en línia substitueix al registre que es feia antigament de manera presencial i el segellat per part de l’administració dels contractes de feina.

- Cotització i tributació.

Els ajuts de minimis són aquelles subvencions que per ser d’un import baix i, alhora, compatibles en el mercat europeu (és a dir, ajudes que no alteren la lliure competència), no necessiten notificar la seva concessió a la Comissió Europea.

La quantia d’aquestes ajudes no pot ser superior a 200.000 € en un període de tres exercicis fiscals (el present i els dos anteriors). En conseqüència, les subvencions que es concedeixen durant un període de 3 anys que no superin els 200.000 € no es consideraran ajudes estatals i, per tant, no serà necessari comunicar la seva concessió a la Comissió Europea.

Podeu ampliar la informació sobre aquest tema consultant l’article “Què són els ajuts subjectes a Minimis?” de Xarxanet.

Obligacions fiscals

Què és el model 036?

El model 036 o declaració censal és el document que s’utilitza per comunicar a l’Agència Tributària qualsevol alta, baixa o modificació de la situació de l’entitat en l’àmbit fiscal.

Quan s’ha de presentar?

- En situacions d’alta (declaració d’alta) => Serà en aquells casos en que l’entitat, recentment constituïda i inscrita al Registre, sol·liciti el NIF per poder començar la seva activitat.

- En situacions de modificació (declaració de modificació) => Són aquelles situacions en les que es canvia de règim fiscal, s’assumeixen noves obligacions (retencions) o es canvia de domicili, entre altres qüestions.

- En situacions de baixa (declaració de baixa) => Es porta a terme quan l’entitat cessa en totes les seves activitats o també, quan procedeix a la seva dissolució com a organització.

Amb caràcter general, el model 036 s’haurà de presentar amb anterioritat a l’inici de les corresponents activitats, o al naixement de l’obligació tributària que en el seu cas l’entitat hagi de complir pel tipus d’operacions que estigui portant a temre.

Per tant, la declaració censal d’alta s’haurà de presentar abans de l’inici de les activitats econòmiques de l’entitat.

En el cas de la declaració censal de modificació, s’haurà de presentar en el termini màxim d’un mes, des de l’endemà a aquelles circumstàncies que s’hagin produït i que determinen la seva presentació.

I, pel que fa a la declaració censal de baixa, caldrà presentar-la en el termini màxim d’un mes des que es cesin totes les activitats de l’organització.

La conseqüència de presentar el model censal 036 fora de termini és el pagament d’una sanció de 200 euros, que podria reduir-se un 25% si s’abona dins del termini que indiqui la notificació. Es tracta d’una infracció tributària lleu.

Com s’ha de presentar?

En el cas de voler realitzar l’alta per primer cop de l’activitat econòmica, caldrà seguir el procediment que s’indica en aquest apartat: Com obtenim el NIF de l’associació?

Si el que volem fer és una modificació o una baixa, es pot realitzar únicament amb el certificat digital de representant de persona jurídica i a través del tràmit corresponent.

Més informació

![]() Util Pràctic 23: Les obligacions fiscals de les entitats no lucratives

Util Pràctic 23: Les obligacions fiscals de les entitats no lucratives

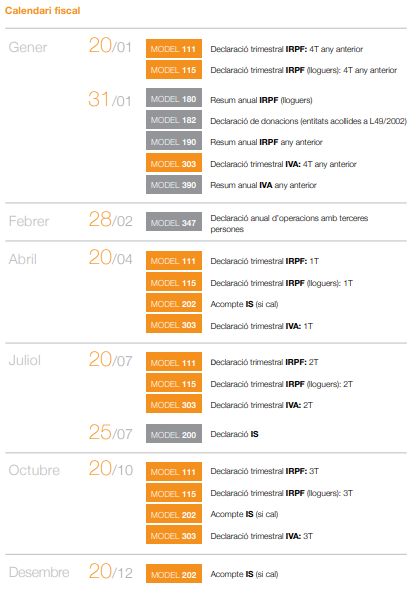

A continuació, es detalla el calendari fiscal que cal tenir en compte. També el podeu obtenir en format pdf en aquest enllaç.

Més informació

![]() Util Pràctic 23: Les obligacions fiscals de les entitats no lucratives

Util Pràctic 23: Les obligacions fiscals de les entitats no lucratives

L’impost sobre activitats econòmiques (IAE) grava qualsevol activitat econòmica que desenvolupem, entesa com l’ordenació de recursos materials, logístics i humans que permeti entregar béns o prestar serveis, independentment que hi hagi contraprestació econòmica o no.

Pràcticament totes les entitats desenvolupen una activitat econòmica o altra i, per tant, són subjectes passius de l’IAE. D’aquí que calgui que tota organització hagi comunicat com a mínim una activitat econòmica.

Formalment, això es tradueix a indicar, mitjançant la casella corresponent del Model 036 de declaració censal, quina és la nostra activitat, tot escollint-la dins de la llista que proposa Hisenda, on les diferents activitats (o grups d’activitats) es classifiquen mitjançant uns codis numèrics (es pot consultar la llista completa a la web de l’Agència Tributària) és el que es coneix com a epígraf de l’impost sobre activitats econòmiques.

Tota organització haurà d’estar donada d’alta de, com a mínim, un epígraf de l’IAE. Si desenvolupem diferents activitats, haurem d’estar donades d’alta en cadascun dels epígrafs corresponents. Això, en principi, no tindrà més complexitat que el fet d’haver-ho de comunicar convenientment i mantenir les dades actualitzades, de manera que si, per exemple, deixem de dur a terme alguna de les activitats indicades, ens haurem de donar de baixa de l’epígraf pertinent mitjançant la pertinent comunicació amb el Model 036 (declaració censal).

Això és així perquè es reconeix que totes les organitzacions amb un pressupost anual (calculat a partir del conjunt d’ingressos) inferior a 1.000.000 euros n’estan exemptes, cosa que fa que la majoria de nosaltres només hàgim de complir les formalitats documentals relacionades amb l’IAE.

Més informació

![]() L’Impost sobre activitats econòmiques (IAE) – UP23: Les obligacions fiscals de les entitats no lucratives

L’Impost sobre activitats econòmiques (IAE) – UP23: Les obligacions fiscals de les entitats no lucratives

L’impost sobre societats és un impost directe que grava les rendes obtingudes per les persones jurídiques. Cal tenir en compte que el que està gravat per l’impost són les rendes, enteses com el resultat dels ingressos menys les despeses necessàries per obtenir-los, d’aquí que també es conegui com a «impost sobre els beneficis».

En altres paraules, és una mena de declaració de la renda de la nostra associació en la qual paguem l’impost corresponent sobre el benefici obtingut. Si el resultat és negatiu i, per tant, no s’obté cap benefici, no s’haurà de pagar res per aquest impost, ja que no tributa, però sí que s’haurà de presentar la declaració corresponent si pertoca.

Totes les entitats, com a persones jurídiques que són, hi estan subjectes i l’han de tenir present i està regulat per la Llei 27/2014 de l’Impost de Societats.

En quins casos les associacions estem obligades a presentar la declaració de l’Impost de Societats?

L’obligació de presentar la declaració de l’IS dependrà del tipus d’entitat i del tipus d’ingressos que s’obtenen.

Si l’entitat és parcialment exempta (és a dir, entitats que NO s’acullen al règim fiscal de la Llei 49/2002), l’associació NO estarà obligada a presentar la declaració sempre que es compleixin els següents 3 requisits:

- Que els seus ingressos totals no superin els 75.000 € anuals (és a dir, la suma d’ingressos de rendes exemptes i no exemptes).

- Que els ingressos corresponents a rendes no exemptes no superin els 2.000 € anuals.

- Que totes les rendes no exemptes que s’obtinguin estiguin sotmeses a retenció. És a dir, que s’hagi aplicat la retenció pertinent a totes les despeses i ingressos obtinguts. Alguns exemples de rendes sotmeses a retenció són els interessos bancaris, els lloguers o els premis superiors a 300 €.

És molt important tenir present que cal complir totes tres condicions per tal de no haver de presentar la declaració de l’impost.

Aquest fet implica que la majoria d’entitats estan obligades a presentar-lo, ja que tot i que el primer requisit no sol suposar un problema, els altres dos són més complicats que es compleixin. Quan es du a terme activitat econòmica, per exemple a l’hora de vendre un producte o comprar un servei, no s’està retenint una part del preu per a ingressar-ho a l’Agència Tributària i, per tant, es considera ingrés no exempt no subjecte a retenció.

Alguns exemples:

Obligació de presentar la declaració de l’IS: L’associació organitza alguna activitat que implica la venda d’algun producte o cobrar per la prestació d’un servei (per exemple un taller o concert), s’està realitzant una activitat econòmica i obtenint uns ingressos més enllà de les rendes exemptes (subvencions, quotes i/o donacions).